月次報告

小売業月次売上高レポートvol.25

4月は外出自粛で客数が大幅減

Hidden Gemsでは、上場企業を中心に月次売上高の開示がある小売業の既存店売上高、客数、客単価を毎月集計し、「小売業月次売上高レポート」と題して、毎月こちらのニュースにてご報告いたします。より詳細なデータや概要にご興味のある方は「お問い合わせ」までご連絡ください。

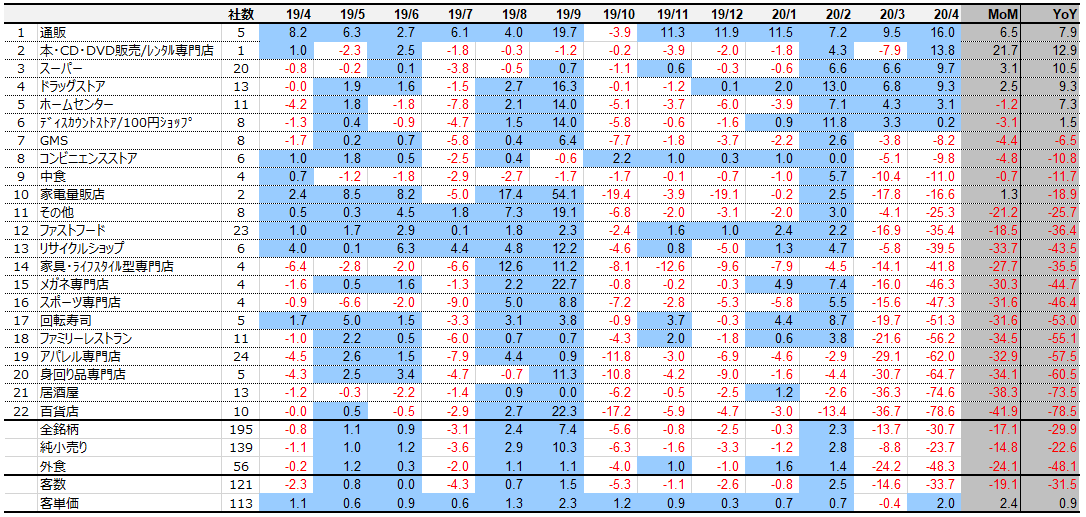

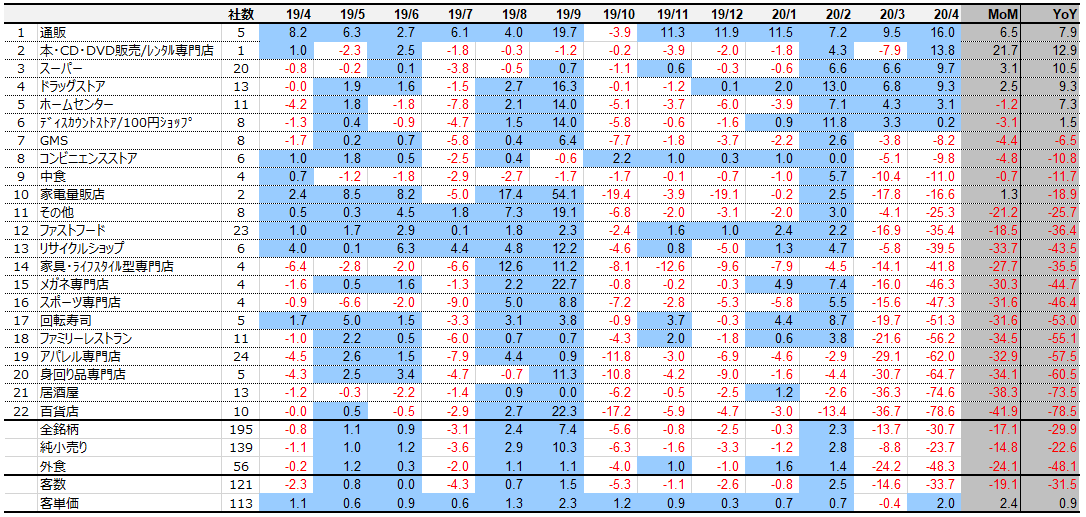

図表1:サブセクター別既存店売上高前年同月比伸び率(単純平均)(直近月降順、%)

出所:各社データよりHidden Gems 注:通販セクターは既存店売上高開示企業がないため、全店ベースでの数値を採用。上記単純平均値には、通販以外の一部企業で既存店売上高の開示がない企業の値を含みません。

出所:各社データよりHidden Gems 注:通販セクターは既存店売上高開示企業がないため、全店ベースでの数値を採用。上記単純平均値には、通販以外の一部企業で既存店売上高の開示がない企業の値を含みません。

出所:各社データよりHidden Gems 注:通販セクターは既存店売上高開示企業がないため、全店ベースでの数値を採用。上記単純平均値には、通販以外の一部企業で既存店売上高の開示がない企業の値を含みません。

出所:各社データよりHidden Gems 注:通販セクターは既存店売上高開示企業がないため、全店ベースでの数値を採用。上記単純平均値には、通販以外の一部企業で既存店売上高の開示がない企業の値を含みません。

22サブセクターのうち、プラスは6サブセクター:

4月の小売業合計既存店売上高は、前年同月比30.7%減、うち、純小売りは23.7%減、外食は48.3%減となりました。新型コロナウイルス感染症(以下、新型コロナウイルス)拡大伴う外出自粛の影響が強く見られましたが、プラスのサブセクターは6サブセクターとなりました。4月は、新型コロナウイルスの拡大に伴う政府による緊急事態宣言の発出により、百貨店などの大型商業施設や居酒屋などでは全店休業を実施したほか、一部休業もしくは時短営業を拡大する小売業・外食業が多く見られました。訪日外国人客数は2,900人(前年同期比99.9%減)となり、1964年の統計開始以来過去最少となりました。

企業によるテレワークの導入拡大から都心部の消費活動が低下する一方、郊外ベッドタウンのスーパーやドラッグストアなどでは、需要増がみられました。また、3密を避ける傾向が消費者の間で強まり、食料品や日用品などの生活必需品の購買頻度が下がる一方、巣ごもりに向け生鮮食品などを中心にまとめ買い需要が大きく高まりました。

デリバリーや通信販売などの非接触購買は拡大しており、アパレル各社では3月に続きECが2ケタ伸長したほか、外食でもテイクアウトやデリバリーを取り扱う企業が、比較的堅調に推移しました。

4月は、大陸から寒気の影響を受けやすく、全国的に気温の低い月となりました。また、北日本・本州付近では低気圧が発達しながら通過したため、大荒れとなるところもあり、北・東日本は降雨が多い月となりました。

曜日回りは、前年同月に比べ休日が1日減となりました。

4月度データ集計企業数は、195社(純小売り139社、外食56社)でした。

通常、弊社では、約210社を掲載しておりますが、4月度は、営業自粛に伴い、開示中止や遅延が多く見られたことから、通常月より少ない集計企業数となりました。

サブセクター別伸び率:

上位3サブセクターは、通販(16.0%増)、本・CD/DVD販売/レンタル専門店(13.8%増)、スーパー(9.7%増)。下位3サブセクターは、百貨店(78.6%減)、居酒屋(74.6%減)、身回り品専門店(64.7%減)でした。通販では、全国で外出自粛の傾向が強まる中、通信販売利用が増加し、ジェネレーションパスが(3195)69.2%増と、全銘柄中第1位となりました。また、事業者向け間接商材を取り扱う通信販売サイト「モノタロウ」を運営するMonotaRO(3064)は2010年1月以降124ヶ月連続の2桁増となりました。緊急事態宣言により企業からの受注が減少する一方、テレワーク関連商材などを求める一般ユーザーからの登録が約17万人と大きく拡大し20.9%増となりました。

本・CD/DVD販売/レンタル専門店では、三洋堂ホールディングス(3058)が、巣ごもり需要の増加に伴い中古書籍が約18%伸長したほか、休校要請に伴う自宅学習の増加から、学生向けの参考書やドリルなども好調に推移し13.8%増となりました。

スーパーでは、新型コロナウイルスの感染の懸念から、生活必需品の購入頻度が減少し、客数が低調に推移した一方、生鮮食品などを中心にまとめ買いの増加により、客単価が売上を大きく押し上げました。保存が効く精肉などの生鮮食品が好調に推移した一方、消費期限の短い総菜などは低調に推移しました。また、外食の減少や、テレワークの拡大などにより、都心から郊外の自宅で食事をする人が増え、郊外のベッドタウン立地が多い企業が好調に推移し、ベルク(9974)は21.3%増、ヤオコー(8279)は18.8%増、いなげやは(8182)18.5%増となりました。

下位サブセクターでは、百貨店は、各社6割以上減と大きく苦戦しました。一部で食料品売場を継続営業する店舗も見られたものの、多くの店舗で臨時休業や時短営業が相次ぎました。

居酒屋では、緊急事態宣言以降、全国で休業や時短営業する店舗が拡大し、一部のチェーンでは全店休業に踏み切るなど、各社5割以上減と大きく落とすこととなりました。全店休業を実施した鳥貴族(3193)が96.1%減と全個別銘柄中最下位に、また、ワタミ(7522)は92.5%減と、全銘柄中ワースト2位となりました。

ランク外とはなりましたが、下位第4位のアパレル専門店では、大型商業施設の休業や時短営業に加え、消費者が不要不急の購買を控えたことで、おむつや子供用室内玩具の特需があった西松屋チェーン(7545)(2.1%増)を除く全社が2割以上のマイナスとなりました。一方、アパレル専門店の中でも、リアル店舗が閉鎖していることから、EC店舗を有する企業では、同売上が2ケタ増となる先も見られました。

「3-12」トップスリー:

Hidden Gemsでは、既存店売上高の3ヶ月移動平均値(直近3ヶ月の平均値)と12ヶ月移動平均値(直近12ヶ月の平均値)の差異を「3-12(さんひくじゅうに)」と命名し、長期月次トレンドに対し、短期月次トレンドが上昇・悪化している企業をピックアップし、ご紹介していきます。3-12の絶対値トップ3(直近3ヶ月の平均値が直近12ヶ月を大きく上回る):

藤久(9966)、ジェネレーションパス(3195)、Genky DrugStores(9267)3-12の前月比改善(「3-12」の絶対値が前月に比べて大きく上回る):

ジェネレーションパス(3195)、テイツー(7610)、藤久(9966)既存店客数および客単価の推移:

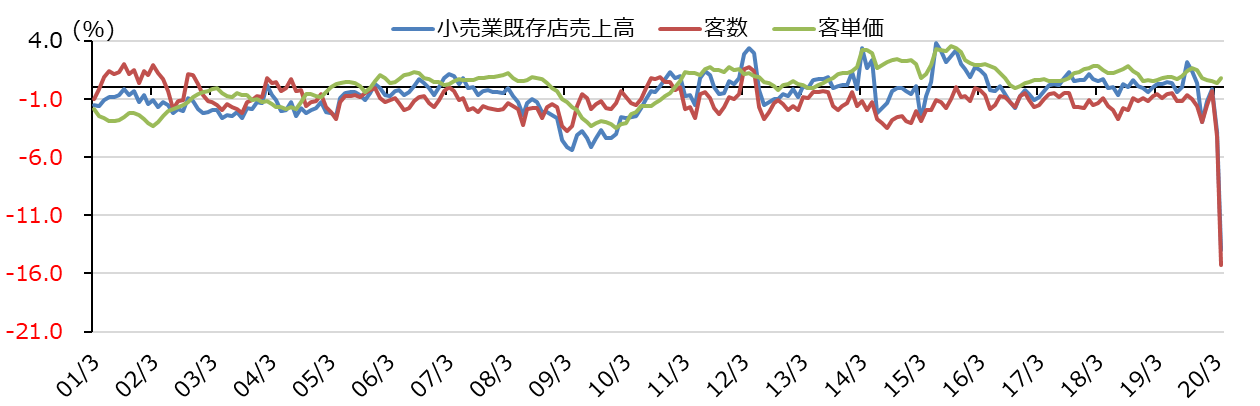

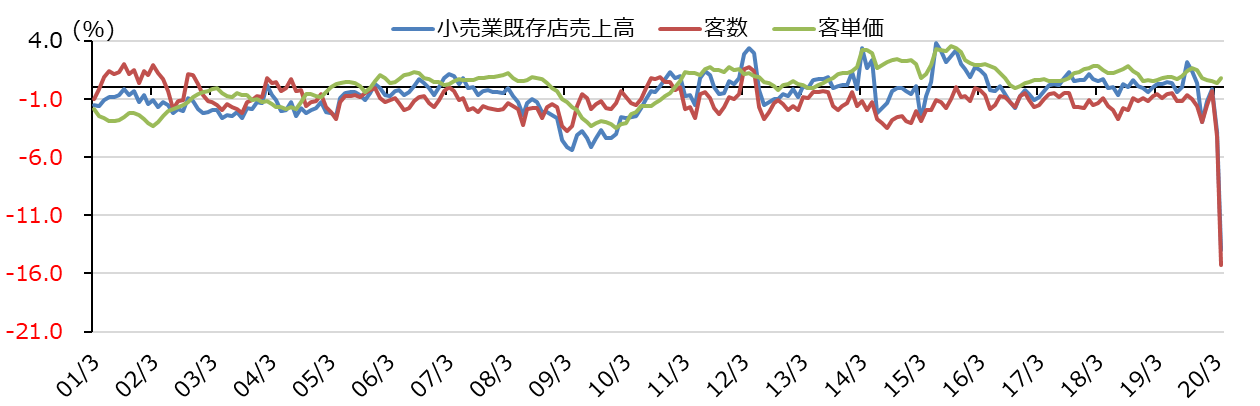

4月の客数及び客単価は、それぞれ33.7%減、2.0%増となりました。4月は、新型コロナウイルスの拡大による緊急事態宣言の発出から、休業や時短営業を実施する小売・外食企業が増えたことに加え、テレワークの実施に踏み切る企業が増加しました。それにより、客数は、リーマンショックや東日本大震災のときを遥かに上回る減少幅となり、2000年1月からの集計以来、最大の下げ幅となりました。一方、客単価は、スーパーなどを中心に、来店頻度を減らすためにまとめ買いをする人が多く見られたほか、一部外食では、休校やテレワークの実施により、家族客の利用が増えたことから、客単価の伸長が見られました。

図表2:既存店売上高・客数・客単価前年比3ヶ月移動平均値の推移(%)

出所:各社データよりHidden Gem

出所:各社データよりHidden Gem

出所:各社データよりHidden Gem

出所:各社データよりHidden Gem